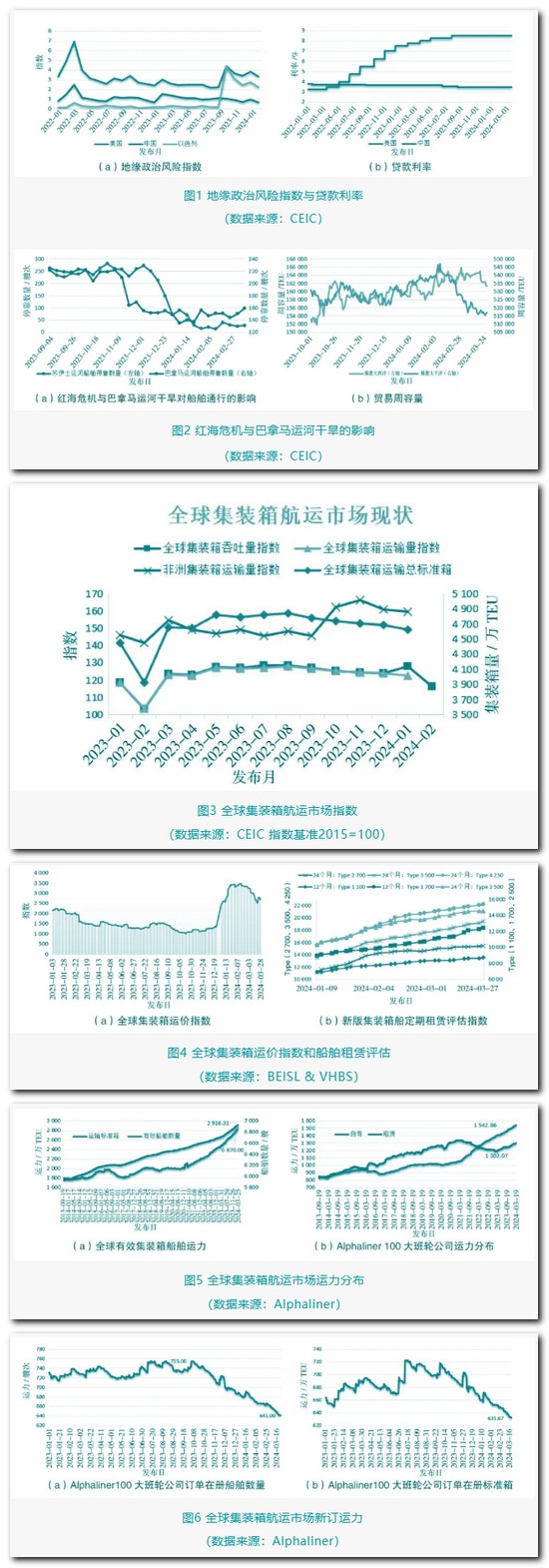

2024年一季度全球集装箱航运市场分析及展望 撰文|陈洪桃 王璐 丁宝龙 李永行 李永号 一、2024 年一季度全球集装箱航运市场形势 1. 全球集装箱航运市场面临下行风险 世界银行最新发布的《全球经济展望》预测,2024年全球经济增长将连续第3年放缓, 增速从2023年的2.6%降至2.4%,发达经济体增速则放缓至1.2%。受通货膨胀的影响, 全球利率仍处于40年来的高位,借贷成本持续居高不下,国际贸易需求长期疲软,预计2024年全球贸易增长率仅为新冠疫情前10年平均水平的一半。此外,破坏性极端气候、地缘政治冲突等下行风险都会极大程度影响全球集装箱航运市场走向。首先,如图1(b) 贷款利率所示,从2023年7月至今,美国贷款利率始终保持在8.5%的水平,较2022年初增长161.54%,发展中国家面临外部金融条件收紧、长期借贷成本增高、投资扩张需求受到阻碍、外部贸易需求疲弱等形势冲击。其次,重要地区的地缘政治紧张程度对世界航运贸易畅通造成严重影响,如图1(a)地缘政治风险指数所示,2023年10月以来, 中东地区冲突不断,如以色列- 哈马斯冲突、也门胡塞武装袭击途经红海的集装箱船舶等, 严重阻碍了欧亚之间红海航线的正常运行。随着美英两国对也门胡塞武装展开报复性打击,地缘政治风险指数攀上新高,全球海上贸易面临的安全威胁日益加剧。最后,受厄尔尼诺现象持续影响,巴拿马运河水位不断下降,往来大型集装箱船舶通行受阻,美东— 亚洲的跨太平洋航线运输畅通性受到影响, 具体影响如图2 所示。 2024年一季度,全球两条主要集装箱航线受到天灾、人祸等不同程度的影响,出现间歇性运行中断,全球供应链体系出现振荡, 特别是对能源供应方面影响巨大,例如红海航线的中断或将推动原油价格保持在80美元/ 桶以上,此举进一步加剧各行业的供应链通胀程度。从图2(a)可知,红海危机与巴拿马运河干旱对船舶通行造成严重阻碍。据克拉克森统计,每年约10% 的海运贸易量通过红海运输,其中通过红海的集装箱量约占全球集装箱海运贸易量的20%。2024年一季度, 大量航线改道好望角,导致1—2 月通过苏伊士运河的贸易量较上年同期减少了一半,苏伊士运河船舶停靠数量维持较低水平。特别是进入1月份,苏伊士运河平均每周停靠船舶51 艘次,远低于2023年12月底的近期峰值272艘次和2023全年周度平均值240艘次的水平;与之类似,1月10日至1月16日, 巴拿马运河有135艘次的船舶停靠,远低于2023全年周度平均值。虽然巴拿马运河的中断程度不如苏伊士运河严重,但是对于大西洋—太平洋航运贸易周容量影响极大,特别是大型集装箱船舶通行受到阻碍,如图2(b)所示,2024年一季度跨太平洋区贸易周容量下行创2024年新低,而跨大西洋区贸易周容量在振荡中稳步上升。 2. 全球集装箱航运业市场形势分析 (1)全球集装箱吞吐量指数有所下降 2024年一季度,全球航线运输整体需求不高,国际贸易市场出货量持续低迷,班轮公司竞争加剧。在全球集装箱航运市场方面,本文采用海运经济与物流研究所(ISL)与莱布尼茨经济研究所(RWI)联合发布的集装箱吞吐量指数与集装箱运输量指数进行分析。由图3 可知,自2023年9月至2024年1月,全球集装箱运输总吞吐量持续下降。2024年一季度全球集装箱吞吐量指数和运输量指数也呈现下降态势,而非洲集装箱运输量指数则表现强势。 (2)全球集装箱运价指数冲高回落,船舶租赁市场欣欣向荣 在全球集装箱运价方面,本文采用波罗的海集装箱运价指数进行衡量。从图4(a)可知,2023年底至2024年初,全球集装箱航运市场面临巴拿马运河干旱和红海危机双重压力,全球两条主要航线被迫中断,船舶改道非洲好望角,导致航运时间和成本显著增加,欧美航线运力紧缺,全球集装箱运价出现短暂的“春天”, 波罗的海集装箱运价指数大幅飙升。2024年1— 2月,全球集装箱运价指数冲高至3482点后开始回落,3月中旬开始企稳。2024年第13周宁波航运交易所发布的海上丝绸之路指数显示全球运输需求有所回升,综合指数止跌上涨,地中海航线(地东、地西)运价指数大幅上升, 而北美航线因运力持续过剩,运价进一步承压, 呈现下跌趋势。 据航运咨询机构Alphaliner 副总裁分析, 目前集装箱船订单运力占当前全球船队舱位的近25%,在需求持续疲软的背景下,这或将导致运价暴跌。另一方面,从经济学的时间周期上看,受红海危机导致船舶绕航的影响,航运市场运力紧张,这将在短期内推动全球航运运价上升,班期延误现象将趋于常态化,集装箱航运公司或将通过溢价租赁原本会被拆解的老旧船舶,以及通过将大量闲置运力投入到航运市场的方式,推动全球集装箱航运市场运价指数冲高回落,这也引致集装箱租船市场行情稳步向好,集装箱船舶租金持续上涨,如图4(b)汉堡和不来梅船舶经纪人协会(VHBS)最新发布的新版集装箱船定期租赁评估指数(ConTex)走势图显示, 2024年一季度末6种船型的定期租船费率较年初分别上涨了26.79%、38.59%、40.64%、37.43%、42.98%和42.48%, 其中以3 500 TEU 和4 250 TEU 船舶租赁费率涨幅最高。波罗的海国际航运公会(BIMCO)指出,临时的运力需求与全球货运量增长不存在必然的关联,红海危机背景下供需平衡的收紧会引发运价、期租租金的上涨,航运公司会通过延长租期提前锁定运力,将机会成本效益最大化。 (3)全球集装箱运力稳步提升 全球集装箱运力主要从存量与新增运量两方面进行分析,其中存量运力包括自有船舶运力和租赁船舶运力。 首先, 根据Alphaliner最新公布的数据,见图5(a),截至2024年3月25日,全球在运营的集装箱船舶数量共计6870艘,总运力为2 916.31万TEU,其中2024年一季度新增集装箱船舶88艘,新增运力64.38万TEU,前5大班轮公司总运力占全球航运市场船舶运力的近65%,分别为地中海航运公司、马士基航运公司、达飞海运集团、中国远洋海运集团有限公司、赫伯罗 其次,根据Alphaliner 全球班轮公司运力100强最新数据[ 见图5(b)] 可以得出,2024年3月底,Alphaliner100 大班轮公司运力总量占全球航运市场运力的97.55%,其中根据细分运力的结果发现,2022年一季度开始航运公司由最初的租赁模式居多,开始将战略重点转移到自有运力投资模式,以用来持续强化自身的对外应变能力。 最后,从全球航运公司新订运力(见图6)角度分析,2024年一季度Alphaliner全球班轮公司运力100强新订运力走势将延续2023年下半年的趋势,从2023年高点755艘次到2024年3月25日的641艘次,在册新订运力更是达到631.67万TEU,反映出新订运力的不断交付, 使航线市场运力的存量持续增加,航运市场的运价持续承压。另外,由图6可知,2024年一季度新订集装箱船下水数量大于新订船舶增加数量,Alphaliner 100大班轮公司订单在册船舶数量呈现下降趋势,但新订单船舶数量仍保持高位,表明航运公司巨头为快速应对市场变化, 持续以订新船、买旧船发展策略兑现并提高自身市场份额。例如针对红海危机绕航吸收额外运力的情况,地中海航运公司将运力部署更多倾斜在亚欧航线。据Alphaliner航运咨询机构分析,2024年一季度地中海航运在亚欧航线市场占有率为22.1%,成为亚欧线的领头羊,特别值得注意的是,长荣海运新增运力几乎占据其现有运力的半壁江山。 二、2024年集装箱航运市场焦点 1. 绿色航运向纵深发展 首先是欧盟脱碳减排组合拳开始发挥功效, 欧盟碳排放交易体系(EU ETS)于2024年1月1日正式扩展到航运业,同时《关于在海上运输中使用可再生和低碳燃料法规》(FuelEU Maritime)于2025年1月1日开始实施。随之而来的是全球绿色航运走廊建设如火如荼,据挪威船级社统计,2024年一季度全球绿色航运走廊项目总数达到57个,在项目建设过程中, 政府、货主、船东、燃料生产商、船舶运营商、船舶建造方等航运价值链利益相关方都在零排放联盟框架内达成脱碳共识。在欧盟碳排放交易体系和绿色航运走廊建设背景的影响下,航运公司通过航行减速减少燃油消耗,并订造大量绿色能源动力船舶,加速集运市场船舶的拆解趋势,其中以订造甲醇燃料动力集装箱船为主,具体表现为2024年1月份新增23艘甲醇燃料船舶订单,其中70%属于集装箱船,特别是年初交付的全球首艘大型远洋绿色能源集装箱船“安妮马士基”(Ane Maersk)已经投入亚欧航线运营,并顺利在上海港、新加坡港完成甲醇加注作业。此外,达飞海运(CMA CGM)已投资超过150亿美元对其船队的船舶进行脱碳改造,确保到2028年能够拥有120艘可使用替代燃料的船舶。 2. 港口工会罢工效应放大 在贸易形势动荡时期,港口工会罢工不仅对港口生产带来严重影响,而且会降低国际航运贸易市场效率。2024年3月,芬兰主要工会与政府谈判“无果而终”后,以码头工会为代表发起的罢工导致芬兰的进出口业务基本陷入停滞。相比之下,国际航运贸易参与者更关注的是美国东海岸的国际码头工人协会(ILA) 合同谈判问题,现今ILA 与美国海事联盟(代表码头运营商和远洋航运公司)签订的劳工主合同将于2024年9月31日到期,而5月17日是工会为达成当地合同而设定的截止日期, 2023年11月,ILA领导层警告约45000名成员,在当前主合同到期后“为2024年10月可能发生的全海岸罢工做好准备”。为避免未来供应链服务出现中断,现在美东的部分货物开始向美国西海岸码头转移,主要涉及的码头包括洛杉矶港和长滩港。据统计,2024年2月长滩港完成集装箱吞吐量67.47万TEU,同比增长24.7%,洛杉矶港完成集装箱吞吐量78.14 万TEU,同比暴涨60%,这种货物的空间转移或将给美西码头生产带来诸多挑战,尤其需要关注港口拥堵问题带来的挑战。 3. 航运联盟重组洗牌 1994年以来,航运联盟成为班轮市场主流, 经过长期磨合重组,最终形成如今的9大班轮公司3大联盟,分别是2M联盟、海洋联盟、THE联盟。近期,航运巨头马士基和赫伯罗特签署名为“双子星”的运营合作计划,计划于2025年2月生效,这代表着2024年是马士基航运(Maersk)和地中海航运(MSC)签署的为期10年联盟协议的最后一年。2M联盟的“分手”和“双子星”战略联盟的成立,无疑给全球航运业带来新的变革,拉开了原有3大航运联盟体系向新航运联盟体系转变的序幕。首先无论是现有运力,还是订单运力,“分手”后的地中海航运都能在全球航运市场上独占鳌头, 至于是否重新选择合作伙伴成立新航运联盟将成为最大悬念;其次在赫伯罗特脱离THE 联盟后,THE 联盟面临新的挑战,市场运力出现缺口,或将吸引新的合作伙伴补齐联盟在全球航运市场的布局短板,避免联盟成员丧失经营的网络灵活性,其成员海洋网联船务(ONE)和阳明海运共同提前公布2025年跨太平洋航线网络服务方案,从2025年2月起执行,确保满足客户的运输需求,目的是降低赫伯罗特退出THE 联盟后对联盟航线市场造成的影响;最后, 航运联盟的重新洗牌或将出现“阵痛”,但从长期来看会进一步优化当前集装箱航运供应链、价值链,使航运网络变得更加高效化、科学化。 三、后市展望 2024年全球集装箱航运市场受多重因素影响:一是全球集装箱航运市场的运力需求平衡点取决于红海危机的持续时间,但较2023年底, 2024年班轮公司将会更加适应红海地缘政治因素带来的常态化影响;二是红海危机和巴拿马运河限流将继续吸收额外的运力,这在一定程度上会增加船舶运力的临时需求,虽然这种需求与实际货物量增长无关,但很大程度上可以缓解集运市场过剩运力带来的运价压力,班轮公司需要提前布局,考虑如何平稳渡过红海危机消弭后的运力不平衡时期;三是全球航运业的脱碳目标使得班轮公司订造大量绿色船舶, 未来大量不合规船舶将会面临拆解;四是2024年美联储和其他主要央行降息的时效性会很大程度影响全球集装箱运输市场需求,由于通货膨胀的降温,消费者信心上升,美西长滩港、洛杉矶港集装箱吞吐量大幅提升,此外,中国制造业PMI 超预期回升,特别是新出口订单指数也重返扩张区间,经济景气水平大幅回升, 由此来看,在美联储和其他主要央行降息之前, 货运量已经开始上升,虽然不能排除受全球供应链中断的持续影响,造成库存水平提升的虚假现象,但毋庸置疑的是美联储和其他央行的降低利率行为会加速全球货运量的增长;五是受到伊斯兰教开斋节的影响,局部市场运输需求增速会加快,航线舱位出现紧张局面,在一定程度上推动局部航线运价的上涨。简而言之, 受时间的不断推移、运输需求的不断增长,以及绿色航运带来的船舶拆解潮、航行降速等因素影响,集装箱航运市场会逐渐抵消过剩运力, 重返正常轨道。 (作者单位:山东港口青岛港集团有限公司、青岛前湾集装箱码头有限责任公司)

来源:《中国港口》杂志2024年第5期

|